2012年1月中旬,哈药股份重大资产重组告一段落,涉及募集资金55亿元。

今年截至目前,已有18家公司相继完成增发融资,目前没有一家募集金额超过哈药股份。

可是,在完成重组2个月后,哈药股份公布“2011年净利润同比下滑48.42%”的业绩快报,和当初重组计划中的预期相差甚至远。

操刀哈药股份本次重组的财务顾问是中信证券。

中信证券操刀哈药55亿资产重组

2012年1月10日,哈药股份长达一年之久的资产重组计划正式完成实施。截至目前,该项目是今年增发数额最大的项目。

哈药股份重组方案披露,以24.11元/股向大股东哈药集团定向增发22737.7万股,用于收购三精制药44.82%股权和哈药生物工程100%股权,完成大股东2008年股改承诺。这两项股权的总资产交易价值为54.8亿元,其中哈药生物工程16.7亿,三精制药38.12亿。

哈药股份此次重组由中信证券担任财务顾问。不过在其2008年股改时,是由齐鲁证券担任保荐机构。

事实上,上市公司重组并非一件简单的事。

“从预案、董事会同意、申报审批,短则八九个月,长则一两年。”深圳某券商保代表示。

2010年12月29日,哈药股份因控股股东哈药集团正在筹划本次重大重组事项,三精制药、哈药股份发布停牌公告。

迈入2011年,在哈药股份停牌5个交易日后,哈药集团再次发布声明称,因有关事项尚存在不确定性将继续停牌。

2011年2月11日,哈药股份董事会审议通过本次重大资产重组预案,并与哈药集团签署相关协议。在2011年6月9日至12月28日,哈药股份重组方案分别通过省国资委、国务院国资委、中国证监会上市公司并购重组审核委员会等机构的批准。

2012年1月4日及5日,哈药生物和三精制药完成过户,股权持有人变更为哈药股份。

直至2012年1月10日,随着本次重大重组标的资产的过户工作及哈药股份向哈药集团增发股份工作的实施完毕,此次重大资产重组工作宣告结束。

“从股改到重组完成,是时候为三年前的股权分置改革画上句点。”深圳某业内人士如是称。

业绩下滑48%,和重组预期反向

作为国内着名药企,哈药股份重组之路并不平坦。

追溯到2008年股改前,2005年第一大股东南方证券破产,S哈药面临绝境。

2008年3月,哈药集团雪中送炭。S哈药在老东家哈药集团的带领下启动新一轮股改方案,哈药集团通过股改将其股权从34.76%提高至45%.并提承诺:哈药集团在未来30个月内向哈药股份注入价值不低于26亿元的优质资产。

股票分时线出现一字 这只股连续10天一字水平横盘

股票分时线出现一字 这只股连续10天一字水平横盘 a股预言帝 A股已十万火急

a股预言帝 A股已十万火急 上证指数2016年收盘价 2016年的上证指数

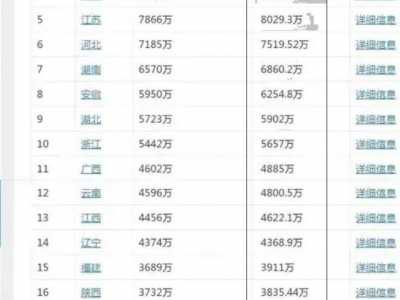

上证指数2016年收盘价 2016年的上证指数 省会城市排名 最新全国31省市人口数量统计排行榜

省会城市排名 最新全国31省市人口数量统计排行榜 马三家子劳教所事件 辽宁马三家女子劳教所虐待学员

马三家子劳教所事件 辽宁马三家女子劳教所虐待学员 法国vs瑞士比分预测 2018世界杯塞尔维亚vs瑞士比分

法国vs瑞士比分预测 2018世界杯塞尔维亚vs瑞士比分 c游戏设计案例教程 C语言自主设计迷宫类游戏实例

c游戏设计案例教程 C语言自主设计迷宫类游戏实例 李小璐女儿正面照 李小璐女儿才是真的逆袭

李小璐女儿正面照 李小璐女儿才是真的逆袭